Как предпринимателям платить страховые взносы при доходе более 300 тысяч рублей

Каждый индивидуальный предприниматель обязан производить уплату страховых взносов, сумма фиксируется в законодательстве. Однако если вашему предприятию удалось заработать более чем 300 тысяч, размер выплат увеличивается. Разберем, как в этом случае происходит исчисление. Каждый индивидуальный предприниматель обязан производить уплату страховых взносов, сумма фиксируется в законодательстве. Однако если вашему предприятию удалось заработать более чем 300 тысяч, размер выплат увеличивается. Разберем, как в этом случае происходит исчисление.

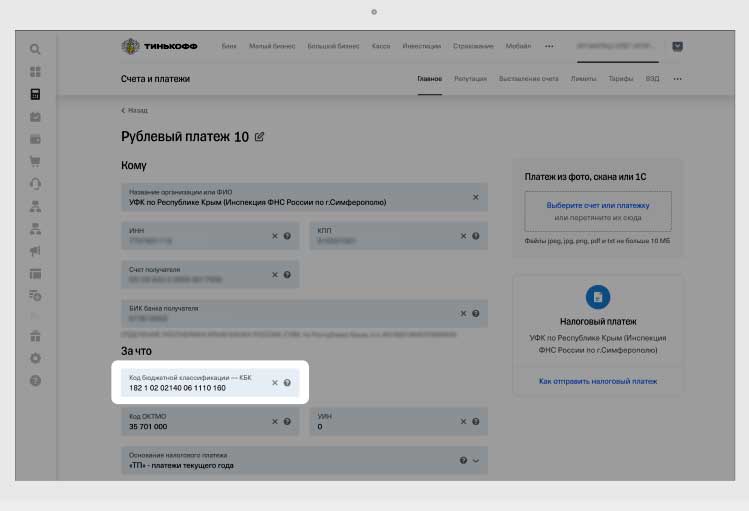

Для уплаты взносов при превышении индивидуальному предпринимателю следует обратиться в налоговую службу. Этим процедура ничем не отличается от аналогичной в отношении фиксированных сумм. ИП обращается в свой банк, заполняет платежное поручение. Но чтобы ФНС получила денежные средства, важно правильно указать реквизиты, в частности, КБК для взносов в 1 процент, это поможет идентифицировать платеж. Каждая разновидность платежа имеет собственный код бюджетной классификации, он указывается в назначении платежа. Например, если перечисления предназначены для оплаты страховых пенсионных перечислений, указывают цифровой код 182 1 02 02140 06 1110 160. Если речь идет именно о превышении, делается соответствующая пометка.

Дополнительно для идентификации платежа в системе указываются и другие реквизиты, точный перечень которых зависит от региона и уточняется на сайте ФНС в зависимости от населенного пункта.

Важно четко соблюдать сроки, которые различны для фиксированных сумм и превышения. В первом случае ИП обязан рассчитаться с государством до конца текущего года, при этом если 31 декабря – это суббота или воскресенье, то выплаты допустимо произвести в следующий рабочий день – после новогодних «каникул».

Дополнительные взносы разрешено уплачивать в следующем году, необходимо успеть это сделать до 1 июля, в противном случае в отношении предпринимателя будут приняты штрафные санкции – пени. Если же после этого оплата не поступит, ФНС вправе списать сумму задолженности с расчетного счета. Поэтому очень важно не нарушать сроки, следить за ними самостоятельно или же обратиться к услугам бухгалтера. Дополнительные взносы разрешено уплачивать в следующем году, необходимо успеть это сделать до 1 июля, в противном случае в отношении предпринимателя будут приняты штрафные санкции – пени. Если же после этого оплата не поступит, ФНС вправе списать сумму задолженности с расчетного счета. Поэтому очень важно не нарушать сроки, следить за ними самостоятельно или же обратиться к услугам бухгалтера.

И коротко о расчете размеров дополнительных перечислений. Они зависят от используемого налогового режима. При патенте размер выплат зависит от потенциального годового дохода. При УСН все гораздо проще. Если выбрана форма «Доходы», дополнительные перечисления производятся в размере 1% от суммы превышения. Например, если доход составил 500 тысяч рублей в год, расчет выглядит так: (500 – 300) х 1% = 2 тысячи рублей.

Еще одна популярная форма – УСН «Доходы минус расходы». Для вычисления размера взносов потребуется результат вычитания расходов из доходов. Пример: Доходы 900 тысяч рублей, расходы 250 тысяч рублей. Перечислить в ФНС необходимо такую сумму: (900 – 300 – 250) х1% = 8,5 тысяч рублей.

При использовании нескольких налоговых режимов суммируются все доходы, из них вычитается 300 000 рублей, после чего – вычисляется 1% от остатка. |